住宅ローンを検討する際は、いくらまで借りられるのか気になりますよね。そこで今回は、年収750万円の場合、住宅ローンをいくら借りられるのかを解説していきます。家づくりの予算を考えるときに大切な数字やポイントもご紹介するので、是非参考にしてみましょう。

住宅ローンはどこまでが借入対象になるの?

住宅ローン契約を検討する際、住宅購入にかかる費用の全てが借入対象となるわけではありません。主に、土地と建物の購入代金は住宅ローンの対象となりますが、購入にかかる諸費用や各種税金などは対象となりません。

そこでここでは、住宅ローンの借入対象となる費用について説明します。住宅ローンの平均的な費用や、返済負担率の割合についても解説していきますので、将来家を購入しようと考えている方は是非参考にしてみましょう。

土地や家の購入代金は住宅ローン対象

土地や家の購入代金は、住宅ローンの対象になります。また、土地の地盤改良工事にかかる費用やガス・電気・水道などのライフライン工事も費用の対象です。

さらに、ソーラーパネルの設置や住宅に対するオプション工事費も住宅ローンの対象となることがあります。ライフラインの敷かれた住宅を、よりグレードアップする工事が対象となりますが、どの範囲までを住宅ローンの対象にするのかは金融機関によって差があります。

不明確な場合には、施工する建築会社や借入を検討している金融機関に相談してみましょう。

- ● 土地の購入代金

- ● 住宅建築にかかる費用一式

- ● 建売住宅の購入価格

- ● 住宅に対するオプション工事費用

引越し費用や保険料は住宅ローン対象外

この他にも、以下のような費用は現金で用意することになります。将来、家を購入しようと考えている方は、前々から貯蓄や平均的な諸費用を用意しておくと良いでしょう。

現金清算での諸費用は100万円前後が目安

住宅ローン契約で対象になる費用以外の諸費用は基本的に現金で清算することが多く、住宅ローン契約にかかる諸費用は100万円前後と言われています。

- ● 住宅ローンの頭金

- ● 火災保険料

- ● 住宅購入に関する各種税金

- ● 専門家へ支払う報酬

- ● 引っ越し費用

住宅ローンの頭金は、現金で用意する費用としては最も大きな額が必要になる傾向にあります。頭金とはローン契約時に充当する金額のことで、必須ではありませんが利用する場合が多くなっていますので注意しましょう。

他にも引っ越し費用に関しては、転居する時期や時間帯によって差があります。そのため、複数の業者から見積もりをとって比較しましょう。

火災保険料も同様で、同じ補償内容でも保険料には差があります。こちらも複数の損害保険会社から見積もりをとり、平均額を比較すると良いでしょう。しかし、火災保険料に関しては、見積もりを提示したうえで住宅ローンへの組み込みを可能としている金融機関もあるので注意が必要です。

住宅購入では、購入した土地や建物に対して不動産登記が必要です。不動産登記には登録免許税が発生しますが、これも現金が必要です。また、不動産登記は通常司法書士へ依頼しますが、司法書士へ支払う報酬も現金での清算になります。

住宅ローン検討時の目安

年収倍率

住宅ローン借入時に参考にしたい点の一つ目は、年収倍率です。年収倍率とは、自身の年収を基準として「年収の何倍まで借入が可能か」という目安です。年収倍率は、銀行など金融機関によって目安に差があります。

金融機関全体では5~10倍に設定しており、試算するとかなりの差が出ます。一般的に多く用いられている年収倍率は年収の7倍となっており、年収500万円であれば3,500万円まで、年収1,000万円であれば7,000万円までを住宅ローンの借入額の目安と判断します。

年収倍率の注意点

ここで注意したい点は、年収倍率は年収が基準であることです。年収とは年間の総支給金額であり、社会保険料や各種税金を差し引いた後の可処分所得(手取り)ではありません。年収の7倍前後を借入額の目安としていても、実際の返済額は可処分所得から捻出することになります。

そのため、年収と可処分所得の差が大きければ大きいほど、住宅ローンの返済が負担になるというリスクがあります。実際に算出された年収倍率の満額の借入よりも、若干少ない金額での借入を検討した方が住宅ローンの返済計画はスムーズになり、返済リスクも減る可能性もありますので注意しましょう。

返済負担率

年収倍率と同じく、年収を基準にした目安が返済負担率です。返済負担率は「年収のうち何割までの金額なら返済に充てられるか」を測る指標です。家計に影響を与えない返済負担率の適正な目安は、20%前後と言われています。

しかし、返済負担率は金融機関によって設定が異なります。民間の金融機関を利用した住宅ローンでの返済負担率は20%前後が多くなっていますが、住宅金融支援機構のフラット35では年収によって30~35%に設定されています。

家庭によって金融機関の向き不向きや貯蓄の割合が異なる場合がありますので、返済の際の負担リスクを避けるためにもしっかりと専門家に相談することをおすすめします。

返済負担率の注意点

返済負担率を指標とする際の注意点は、年収倍率と同様に「手取りではなく年収が基準である」ことです。そのため、年収における返済額の割合としての返済負担率を求めると同時に、可処分所得を基準とした返済負担率も参考にすると良いでしょう。

また、返済負担率として計算する返済額には、住宅ローン以外の既に保有している各種ローンも含まれます。教育ローンやマイカーローンなどが該当するので、家庭のローンをしっかりと把握しておきましょう。

マネーシミュレーションを活用して数字の目安を立てる

これまでにご紹介した「年収倍率」や「返済負担率」を参考に、自身の家計に置き換えて資金計画を進めてみましょう。さらに心強いツールとして、【すまいとくらしのお金シミュレーション】の活用が有効です。

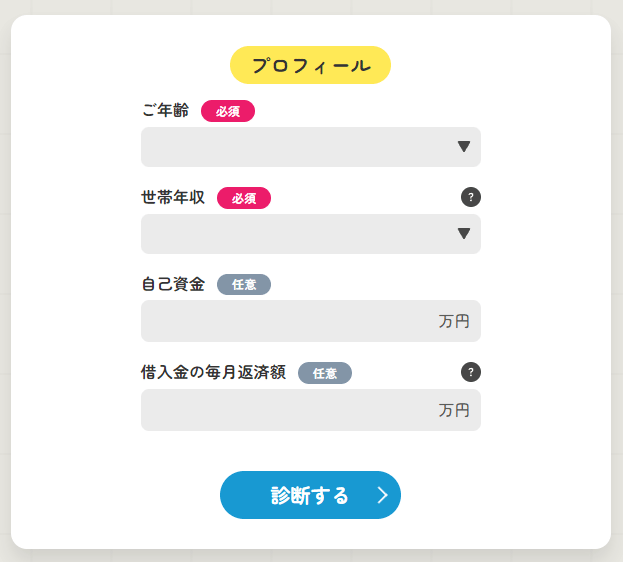

シミュレーションは以下のステップで進めましょう。

①必要項目の入力

- ● 年齢(必須)

- ● 世帯年収(必須)

- ● 自己資金

- ● 借入金の毎月返済額

まずは現在の世帯年収を元に、毎月どれくらいの金額をローンの返済に当てられるかを確認しましょう。

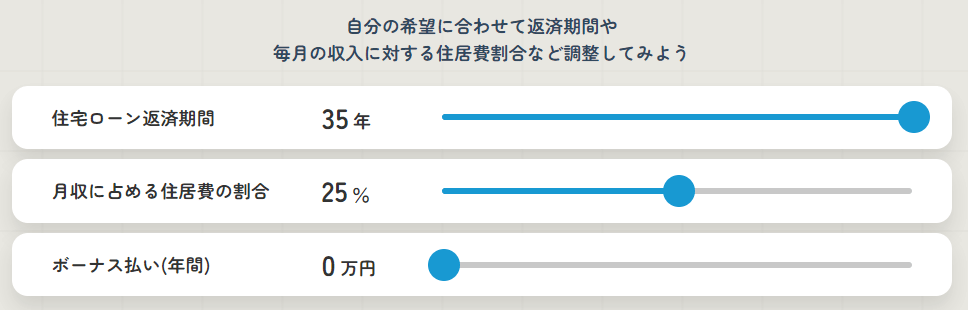

②返済期間などの調整

次に①で表示された結果をもとに画面下のスライダーで、住宅ローン返済期間、住居費の割合、年間のボーナス払い額を調整します。

計算した予算を元にご自身の家計状況に合った住宅を検討してみましょう。

年収750万円では住宅ローンはいくら借りられる?

では実際に住宅ローンの借入を行う際の目安はどれくらいになるのでしょうか?今回は子どものいる家族世帯の平均年収である750万円を目安にシミュレーションしていきます。

年収750万円の世帯では、住宅ローンはいくら借りられるのでしょうか。ここまでにご紹介した目安となる数字や試算結果なども用いながら、年収750万円ではどのような資金計画になるのかを考えてみましょう。

年収750万円は家族世帯の平均世帯年収

年収とは総所得金額のことであり、実際に住宅ローン返済費や生活費へ充当できる可処分所得ではありません。年収750万円の場合の手取り金額は、550万円前後になります。家族構成や差し引かれる税金によって手取りには差があることをふまえて、参考にしてみましょう。

年収750万円の年収倍率

年収倍率の目安は7倍前後であるため、下記の計算式が目安となります。

750万円×7=5,250万円

また年収倍率の注意点でも解説しましたが、年収倍率の満額を借入してしまうと家計に負担を与えることが想定されます。そこで、手取り金額である約550万円でも計算してみましょう。

550万円×7=3,850万円

したがって年収750万円の場合は3,850万円~5,250万円の間が、住宅ローンの借入額の目安となります。

年収750万円の返済負担率

返済負担率の目安は、年収の20%前後が一般的です。年収750万円の20%は150万円のため、年間返済額が150万円以内に収まることが理想であると考えられます。

単純計算で12月分で割ると、ひと月あたり返済に充てられる金額は12.5万円です。住宅ローン契約では、毎月の返済と並行してボーナス併用での返済をすることもあるため、仮に夏と冬のボーナス返済で年間30万円を返済するとした場合、ひと月あたりの返済額は10万円です。

算出された返済負担率を参考にして住宅ローン以外のローン返済額も加味した場合、いくらまでなら家計から返済額を捻出できるかを考えていきましょう。

住宅ローン利用時のポイント

返済額の目安として現在の家賃と比較してみよう

住宅ローンを考えるときはまず現在の家賃と比較してみましょう。現在の家計のうち、捻出できている住居費相当分までであれば、住宅購入後のローン返済も無理なく行えるという目安になります。

余裕をもった資金計画が大事

住宅ローンの返済期間は、通常30年前後の場合がほとんどです。そのため、今後発生するであろう出費に関しては想定しておきましょう。

あらかじめ備えておきたい将来のライフイベントとして、子どもの成長に応じた教育費負担増などがあります。また、家族の万が一のケガや病気による出費があっても、なるべく住宅ローン返済には影響がないような返済金額を設定しましょう。

前提条件を変えたシミュレーションをしよう

各種シミュレーションは、さまざまな前提条件で活用してみましょう。今後発生するかもしれないリスクも想定しながら、さまざまな条件でシミュレーションをすることで具体的なイメージをもって資金計画を進められます。

現金資産も手元に残すようにしよう

住宅ローン契約時に頭金として貯蓄から充当する場合でも、今ある貯蓄の全てを頭金にしないよう注意しましょう。費用がかかるのは住宅購入時だけでなく、住宅購入後も引っ越し代金や家具家電の買い替えなど出費は続きます。

そのため、家づくりの際は住宅ローン分と現金で備える分を明確に分けて考えると良いでしょう。

住宅ローンはシミュレーションを活用して検討しよう!

住宅を購入する際に不安になるのが住宅ローンとして借入できる金額や返済額ですよね。実際のローン借入額を想定できるのがマネーシミュレーションや各種目安です。

今後のライフイベントや住宅ローン以外の返済額などさまざまな条件を考慮して、無理のない資金計画を立てる必要があります。住宅を購入する際はマネーシミュレーションを活用してまずは住宅ローンの借入額や総予算を考えてみましょう。

ABCハウジングでは便利なマネーシミュレーションの他にも豊富なモデルホーム画像が見られるインテリアフォトギャラリーやライフスタイルに合ったモデルホームを提案するモデルホームマッチングなど住宅購入に関わる豊富なコンテンツをご用意しています。あなたの理想にぴったりな家作りの参考にしてみましょう。

前の記事

前の記事